Кредитная история — архив с записями о задолженности физлица за последние 7 лет. Кредитная история формируется кредиторами и хранится в БКИ — Бюро кредитных историй. Что делать, если кредитная история стала плохой и можно ли её исправить — рассказывают эксперты МТС Банка.

Что такое кредитная история

Кредитная история (КИ) — архив с данными обо всех ваших задолженностях, который хранится 7 лет. Данные предоставляют кредиторы — в первую очередь, банки, но не только они. Источниками формирования кредитной истории могут стать микрофинансовые организации, физлица, коммерческие организации и госорганы, если у вас образуется задолженность по частным займам, налогам, штрафам.

Хранителями данных являются бюро кредитных историй. Они обрабатывают поступающую от кредиторов информацию, передают её в ЦККИ (Центральный каталог кредитных историй при ЦБ РФ) и по запросу предоставляют субъекту, то есть вам, или юрлицам—банкам, МФО, госорганам, получившим право на доступ к вашим данным.

Как портится кредитная история

Кредитная история может быть положительной, нейтральной, отсутствующей и отрицательной. Что влияет на её качество?

Сам заёмщик

Если вы не вовремя вносите ежемесячный платёж, у вас есть неоплаченные налоги или проблемы с выплатой алиментов, например, — это снижает качество кредитной истории. Кроме этого, есть неочевидные факторы, которые вы можете упустить из виду, но которые также понижают вашу репутацию заёмщика:

- Недоплата по кредиту. Бывает, что при закрытии старого кредита сумма была рассчитана неверно, и буквально пара рублей недоплаты привели к образованию задолженности, на которую ещё и начисляется пеня.

- Техническая просрочка. Вы внесли регулярный платёж в последний день, но по каким-то причинам зачисления на кредитный счёт не произошло, и деньги поступили позже.

- Неверно оформленная рассрочка. При покупке товаров в магазине вы оформили рассрочку, но были невнимательны и получили её не в банке, а в микрофинансовой организации.

- Не закрываете кредитку, которой не пользуетесь. Такие карты даже при отсутствии задолженностей по ним, плюсуются к финансовой нагрузке и могут отрицательно влиять на вашу кредитную историю.

- Подали сразу несколько заявок на кредит в разные банки. Множественные запросы могут быть отнесены к отрицательным факторам.

Ошибка банка

Даже при высоком уровне автоматизации процессов, в системах бывают сбои, в том числе по причине человеческого фактора. Кредитная история может ухудшиться, если:

- Ежемесячный платёж задержался. Вы все оплатили вовремя, но из-за технических неполадок деньги «потерялись по пути» и поступили значительно позже.

- Ошибка в данных. В вашей фамилии или номере счёта — такое бывает при вводе данных вручную, в частности, разночтения могут возникнуть из-за буквы «ё», и платёж или информация при передаче в БКИ просто «повиснут» в системе.

- Смена юридического лица. При изменении данных кредитора и переносе клиентских баз сведения были утрачены.

- Дублирование данных. Один кредит отображается несколько раз.

- Отсутствие данных. О кредите, который вы брали, или о том, что он полностью погашен.

Мошенники

К сожалению, число махинаций с личными данными физлиц не уменьшается. Ваша кредитная история может испортиться, если:

- Кто-то оформит кредит на ваше имя.

- Будет подано исковое заявление по задолженности, образовавшейся в результате мошеннических действий.

Почему могут отказать в новом кредите

Многие впервые узнают о своей кредитной истории, когда получают отказ в выдаче кредита или ипотеки. Дело в том, что положительная КИ — одно из базовых требований, на которое опирается банковский скоринг клиентов (оценка благонадёжности). Но виноваты не только ошибки в вашем архиве задолженностей, есть и другие причины

|

Причина отказа |

Что к этому привело |

Последствия |

|

Просрочки по кредитным платежам |

Несвоевременное внесение платежей, накопление крупного долга, судебные разбирательства. |

Снижение шансов на одобрение нового кредита. |

|

Высокая долговая нагрузка |

Показатель долговой нагрузки (ПДН) превышает 50% от дохода. |

Банк считает заёмщика финансово неустойчивым, что приводит к отказу. |

|

Неоплаченные налоги и штрафы |

Наличие невыплаченных административных штрафов, алиментов, долгов за ЖКУ и связь, переданных в суд. |

Испорченная кредитная история и отказ в выдаче нового кредита. |

|

Частые запросы в БКИ |

Большое количество запросов от банков за короткий период (несколько за месяц). |

Банк может интерпретировать это как отчаянную потребность в деньгах или несерьёзность намерений, что влияет на решение не в вашу пользу. |

|

Банкротство физического лица |

Признание гражданина банкротом в установленном законом порядке. |

Сильно испорченная финансовая репутация, крайне низкие шансы на получение кредита даже после исправления ситуации. |

Как проверить свою кредитную историю

Получить отчёт можно неограниченное число раз, но бесплатно — лишь дважды в одном БКИ. Найти БКИ можно через Госуслуги, плюс свой отчёт можно получить в Центральном каталоге кредитных историй (ЦККИ) через обращение в Центробанк.

Как проверить КИ через Госуслуги

Для получения сведений из БКИ необходимо иметь подтверждённую учётную запись на Госуслугах. Сервис помогает узнать, в каких именно БКИ хранится ваша история.

Чтобы получить эти данные, необходимо пройти по ссылке и сформировать заявление, следуя подсказкам системы. По готовности файл со списком БКИ придёт в личный кабинет портала.

Откройте его и выберите любое БКИ из списка (ссылки в pdf активны), перейдите на его сайт, авторизуйтесь с помощью учётной записи Госуслуг и получите отчёт. Сохраните сайт БКИ в закладках и в дальнейшем обращайтесь к нему напрямую.

Как запросить кредитный отчёт в ЦБ РФ

Получить сведения на сайте ЦБ РФ можно, только если вы знаете свой код субъекта кредитной истории. Это своеобразный PIN, который используется для доступа физлиц к сервисам Центробанка онлайн. Если он у вас есть, используйте ссылку и отправьте запрос в ЦККИ. Если кода нет, его можно создать, обратившись в банк или БКИ с паспортом лично. Также можно отправить запрос в ЦККИ через свой банк, нотариуса или почтой.

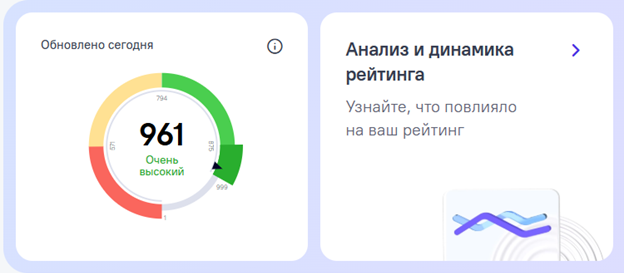

Что будет указано в кредитной истории

Формат отчёта зависит от БКИ, но все они содержат одну и ту же информацию. На главной странице сервиса вы сразу увидите оценку вашей кредитной истории в баллах от 0 до 999. Она называется «кредитный рейтинг» и, в отличие от кредитных отчётов, формируется бесплатно неограниченное количество раз. Если рейтинг в зелёной зоне, это значит, что с вашей КИ всё хорошо.

Узнать, что повлияло на рейтинг, можно только из отчёта по КИ. В нём вы найдёте:

|

Персональные данные |

ФИО, дата рождения, сведения о текущем паспорте и прежних удостоверениях личности, адреса регистрации и проживания, ИНН, СНИЛС, контакты (телефон и email). |

|

Сводку по кредитной истории |

Сколько кредитов открыто сейчас, сумма задолженности по ним и наличие просрочек. |

|

Договоры кредитования |

Перечень активных и закрытых договоров с деталями: · вид кредита, сумма, дата оформления и срок погашения, размер ежемесячного платежа, ставка и прочие параметры · статус (действует/закрыт), текущий остаток долга, наличие просрочек, а также изменённые условия при реструктуризации, рефинансировании или кредитных/ипотечных каникулах · данные о погашениях по договору (сроки и суммы) |

|

Запросы к истории |

Когда, какие организации запрашивали вашу историю и для какой цели. |

|

Кредитные заявки |

Сведения о поданных заявках, принятых по ним решениях и мотивах отказов. |

Как исправить ошибки в кредитной истории

В ситуации, когда в вашей кредитной истории отображаются некорректные сведения, необходимо обращаться к источнику, который эти сведения передал. В кредитном отчёте указано название банка, МФО или других кредиторов — заявление можно подать в произвольной форме лично, через дистанционные сервисы или заказным письмом. В каждом случае необходимо предоставить подтверждение того, что допущена ошибка.

На ответ у кредитора есть не более 10 рабочих дней.

Одновременно можно подать заявление в БКИ, где хранятся недостоверные данные, в полицию о факте мошенничества, если вы считаете его таковым, а при отсутствии ответа банка — обратиться в ЦБ с жалобой.

Как улучшить испорченную кредитную историю законно

Есть несколько рекомендаций, которые сводятся к заполнению кредитной истории новыми положительными записями.

- Кредит под залог. Если у вас есть открытые кредиты — просто платите по ним без просрочек. Если их нет, можно попробовать оформить кредит на небольшую сумму и аккуратно его погасить. Без залога получить деньги будет сложно.

- Кредитная карта. Также можно воспользоваться картой для улучшения кредитной истории. Вы получите кредитку независимо от кредитной истории, и будете ежемесячно расходовать оптимальную сумму. В результате вырастет ваш скоринговый балл и вероятность получения кредитов. Индивидуальные рекомендации помогут ускорить процесс.

- Депозит. Улучшить ваш рейтинг помогает размещение денег на счёте в банке. Это может быть вклад или накопительный счёт. Старайтесь хотя бы раз в месяц пополнять вклад или счёт — так вы покажете кредиторам, что умеете не только тратить, но и копить.

Можно ли реструктурировать долг для улучшения кредитной истории?

В рамках санации просроченных задолженностей банк может предложить реструктуризацию — изменение условий по текущему кредитному договору через корректировку ставки или графика платежей. Реструктурировать долг можно только в банке, который выдал кредит. Сменить банк можно при рефинансировании — заключении нового кредитного договора для погашения старого. Возможность пересмотра условий зависит от объёма задолженности и рейтинга благонадёжности заёмщика.

Незаконные способы и чем они чреваты

|

Никаких других способов исправить плохую кредитную историю, кроме законных, нет. Если вам предлагают обнуление КИ через Госуслуги, банкротство, обращение в ЦБ РФ — это МОШЕННИКИ! |

Исправить кредитную историю, если в ней есть ошибки, могут только сами кредиторы, которые передали неверные сведения, а удалить КИ невозможно, это противоречит закону.

Если вы согласитесь на подобное предложение, вероятнее всего, ваши данные будут скомпрометированы, что приведёт к оформлению на ваше имя микрозаймов в МФО и краже средств с банковских счетов.

Можно ли полностью удалить кредитную историю

Нельзя. Записи в архивах БКИ хранятся 7 лет. Чтобы удалить негативные записи, нужно просто дождаться, когда срок их хранения истечёт.

Часто задаваемые вопросы

Как часто можно проверять КИ

Запрос истории никак не влияет на её качество, вы можете проверять её столько, сколько считаете нужным. Достаточно проверять свою 1–2 раза в год для самоконтроля и перед подачей важной заявки на кредит.

Надо ли улучшать кредитный рейтинг

Он напрямую зависит от кредитной истории. Если вы исправите все недочёты и не будете допускать просрочек, сократите объём задолженностей — рейтинг вырастет автоматически.

Сколько времени займёт исправление кредитной истории?

Незначительные единичные просрочки перестают существенно влиять на скоринг через 1–2 года активного кредитования без новых нарушений. Банкротство влияет на возможность получать кредиты и вести бизнес 5 лет. Исправление ошибок в КИ, а также добавление новых сведений о закрытых задолженностях, что улучшает рейтинг, передаются в течение 3 рабочих дней.

Сколько стоит исправить кредитную историю

Это бесплатно. Расходы могут возникнуть только при обслуживании кредита или кредитной карты — программы улучшения кредитной истории подразумевают плату за сервис и услуги банка. Если частные лица предлагают исправить КИ за деньги — перед вами мошенник.